宝宝树桃之夭夭:电商摸索不成功,拉阿里接盘

作者 | Eastland

近日,宝宝树(01761.HK)被曝裁员30%,创始人兼CEO王怀南出走并已加入美国电子烟企业Juul。

针对“裁员传闻”,宝宝树回应虎嗅称“配合业务发展做组织升级,会有正常的人才流动,大规模裁员不属实。目前公司仍在积极招揽技术,商业等领域高级人才。”

宝宝树的回应有些敷衍。“裁员接近总人数的30%,其中技术人员裁员50%,内容运营人员载30%……”这样有鼻子有眼的传言多半是空穴来风。

无数次经验告诉我们:辟谣是官宣的前置流程。特别是互联网圈,不经“谣传”,“辟谣”直接官宣的事件未之有也!

其实宝宝树既不是传言的那样“药丸”,更不是官方回应所说得那样“正常”。今天的局面早在一年前已经注定。

香港投资人没搞清状况就把股价炒到8港元,市值134亿港元,如今宝宝树已跌到2.2港元,市值37亿港元。有趣的是9月24日,宝宝树只跌了3.18%,香港可没有涨停,跌停之说。这么大的负面传闻,只跌3%比较少见。

宝宝树的奇幻漂流

宝宝树于2007年推出babytree.com,旨在“为中国准父母搭建一个相互交流及获得最佳孕育建议的在线平台。”

《招股说明书》第一句话就是:“我们是以MAU计中国最大,最活跃的母婴类社区平台,致力于服务年轻家庭。”

从PC时代开始,宝宝树就是以内容和社区为专长的垂直门户,主要变现方式是广告。绝大部分广告客户具有母婴产品相关行业背景,其余客户来自医药,化妆品,身体护理,汽车及金融服务等领域。

问题是垂类社区广告业务天花板很低。

即便2017年平均MAU达到1.39亿,宝宝树广告收入也只有3.72亿。中国总人口十分之一“在握”,还有多少准父母可以被发展成月活用户?

宝宝树自然而然地把目光投向其它变现方式,电商首当其冲。首先,交流育儿经验的年轻父母不是坐而论道,他们要行动,要消费,开展电商业务顺理成章,没有丝毫违和感。其次,据“沙利文”报告,中国处于小孩出生前两年至出生后六年阶段的家庭,2017年产生的市场规模达11万亿!

宝宝树同时采用直营和平台两种模式开展电商业务,直营模式下将销售额全部确认为营收,平台模式仅将向第三方商户收取的佣金确认为营收。

2016年,宝宝树又涉足增值服务——知识付费,用户支付金额全部确认为收入。2017年,“知识付费”业务收入2470万元。

互联网三大变现方式——广告,电商,增值服务,游戏,体量不大的宝宝树涉足了三个。

2016年,2017年,宝宝树广告收入占比分别为52.6%,51%。电商业务隐约有后来居上的势头。

2018年5月,阿里投资2.14亿美元获得宝宝树9.9%股权,双方订立战略合作协议。合作范围涵盖电商,广告,C2M,知识付费及“其它潜在领域”。

2018年11月27日,宝宝树在香港主板挂牌。虽然连续三年亏损,但顶着“互联网母婴第一股”的光环又有阿里加持,宝宝树以单价6.8港元发行2.5亿股,募集资金净额超过16亿港元。

在港IPO的惯例是额外预留拟发行数量15%的股票以备行使“超额配股权”。这部分股票可以是增发的新股也可以来自旧股东。

本案中,承销商向宝宝树创始人王怀南家族借了3754.8万股。最终通过部分行使超额配股权发售1967万股,单价6.8港元,涉资1.34亿港元。

值得注意的是:一边是承销商行使超额配股权,意思是股票供不应求。另一边宝宝树却以单价6.52港元~6.8港元回购1787.75万股,以稳定股价,意辊股票供大于求。

换言之,王怀南家族套现是“雷打不动”的。这当然获得复星,阿里,好未来等股东认可,再说创始人套现1个多亿“改善生活”也无可厚非。

小小插曲没有引多大波澜,2019年3月初宝宝树股价触及8港元,对应市值134亿港元。

3月下旬,2018年年业绩披露后,市场大吃一惊:2018年获得阿里“加持”的电商业务,收入较2017年下降59.3%!

此后半年间,宝宝树跌去四分之三(从8港元跌到2港元出头),甚至“裁员30%”的传言都无法让股价再跌。

回过头来看,母婴电商潜力无限,阿里加持业绩即将暴涨,都是投资人“美丽的误会”。

《招股说明书》例行公事罗列的“风险因素”根本没有说清楚这个问题。涉及与阿里合作的部分只说“我们无法保证将与阿里巴巴成功合作”。

谁要你保证,把合作的真实内容告诉投资者就行。所谓“成功合作”就是宝树把流量倒给阿里,自己淡出电商业务。

宝宝树认为自己的核心能力在于“为用户产出最好的内容,以及搭建让父母感到温暖且强烈信任的社区平台”。为“专注于核心优势及能力”,宝宝树将“电商管理职能转交给最适合的战略合作伙伴。”

宝宝树预计“整合的规模与范围前所未有”,“两个系统将于2019年第二季度打通”。可见“裁员传说”与完成整合的时间神同步并非偶然。

宝宝树为什么放弃电商?

1)GMV构成

以GMV而论,平台模式是宝宝树电商业务的主流。

“九成商品来自第三方卖家”消费者感受如此,财报数据证明了这一点。

2017年,宝宝树电商平台,直营GMV分别为12.6亿和2.08亿,合计14.68亿,平台GMV占比85.8%。

2018年H1,电商平台,直营GMV分别为4.99亿和5860万,合计5.58亿,较2017年H1下降30.9%,说明已经在“收手”。

从2018H2开始,宝宝树不再披露电商GMV。

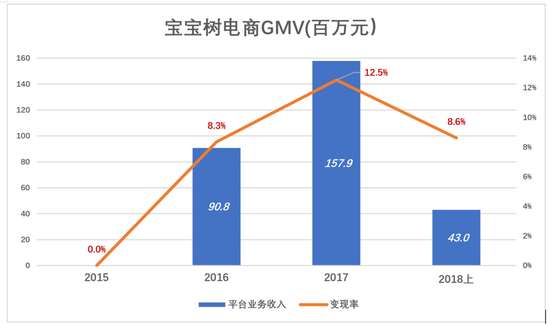

2)平台业务变现率

2015年,宝宝树平台GMV达到4.19亿,但没有营业收入。变现率为零的原因显然是宝宝树为拉拢商家免费提供了服务。

2015年宝宝树有1.67亿广告收入,平台上的第三方卖家说不定就是广告主。商品在宝宝树平台上架,同时在广告页面放个购买链接,成交额就算宝宝树的GMV,不收取费用。

2016年宝宝树平台业务开始做营收,一上来变现率就高达8.3%,2017年变现率又飙到12.5%。

宝宝树平台业务变现率远高于天猫,主要还是因为母婴产品毛利润率高,卖家情愿多付佣金。

变现率虽高,但转化率低。2017年平均MAU达到1.39亿,GMV和营收分别为12.6亿,1.58亿。即使全中国人都是宝宝树的MAU,平台业务营收也超过不过20亿。

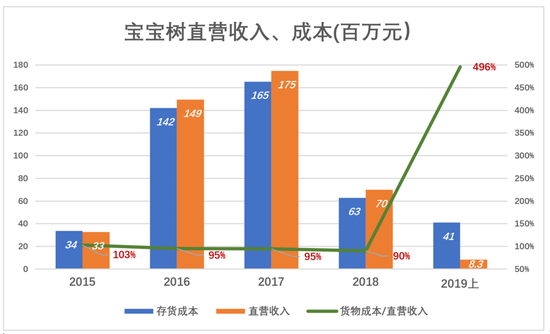

3)直营赔本赚吆喝

直营业务的本质是零售,暗纹面罩赚的是进销差价。

购进商品被列为“存货“,售出的商品获得现金,冲减”存货“。所以在财报中,直营业务的“存货成本”就是所售商品的采购成本(包含所在承担的运输,仓储支出)。

2015年,宝宝树直营业务进货成本3358万元,收入只有3264万元,成本是收入的103%。起步阶段不去说它,但2016年,2017年进货成本仍然高达收入的95%。宝宝树没摸到零售的门径。

2019年H1,宝宝树直营收入跌到830万元,存货成本4100万元,进货成本高达收入的496%,这是“两折清仓大甩卖”,准备轻装撤退的节奏。

单单是进销差价微薄,直营业务或许还能勉强撑下去。但履约成本(与送货上门相关的各项支出),场地/设备租赁费,市场费用这些刚性支出让宝宝树不堪重负。

2017年,2018年,进销价分别为940万元和700万元,仅履约成本主分别达到3230万元和1700万元。

还有每年三四千万市场费用中的一部分,还有每年营收成本中3000万左右的经营租赁费用……这些钱也都花在直营业务上。

根据2017年的数据粗略估算,与直营业务相关的各项费用合计不少于1个亿!

平台业务还有些许利润,直营业务完全是赔本赚吆喝,目标是把营收“撑大”,不然连到香港主板碰运气的机会都没有。

回归本业

以内容,社区,游戏等“纯线上服务”起家的互联网公司,为了扩大营收规模,追求营收多元化,纷纷探索电商这个想象空间极大的变现方式。从赚广告费“升级”为赚交易佣金甚至交易差价,是抗拒不了的诱惑。

但事实证明在内容,社区方面的成就和经验无法平移到电商业务,数以亿计的MAU也不能带来多少成交额。即便有交易,平台也赚不到钱。

“呛了水”的互联网公司纷纷回归本业。电商业务能卖就卖,卖不了就关掉服务,裁撤人员。近些年来,腾讯,网易,汽车之家都经历了电商带来的大喜大悲。

宝宝树的电商摸索不成功,创始人和外部投资人都清楚这一点,拉阿里接盘的确是上上策。

阿里不Care那点点GMV,宝宝树一年的GMV只相当于“双十一”的三分钟!

阿里看中的是1.4亿MAU,天猫,淘宝有无数母婴用品卖家,把宝宝树的流量倒过去就OK。

王怀南淡出宝宝树管理,与庄辰超离开去哪儿网,杨浩勇离开赶集网是一个道理。而且他手里绝大多数股票还没有卖。

根据阿里一惯的行事风格,暗纹面罩参股,业务整合的下一步是增资,直至全资收购。优酷土豆,饿了么都是如此。宝宝树未来大概率会私有化,既然如此为什么要上市?最关键的原因可能是王怀南的坚持,但这只是猜测。

阿里不大可能按目前2港元左右的价格将宝宝树私有化,省不了多少钱还要被股民骂。估计4港元~6港元比较附合股民的心理价位。私有化预期或许是宝宝树在“大规模裁员”,“创始人出走”传闻下没有暴跌的重要原因。

诗经里讲“桃之夭夭,灼灼其华。之子于归,宜其室家。”宝宝树是中国最好的母婴社区,回归本业可喜加贺。